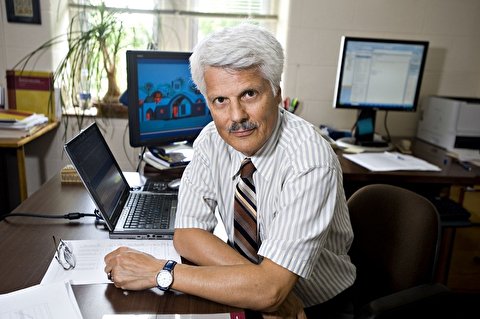

عطنا- بانکداری اسلامی چه تفاوتی با بانکداری بدون ربا دارد؟ آیا این دو اساساً با هم متفاوتند؟ چرا ما در جامعهای که داعیه اسلامی بودن داریم، همواره مراجع از عملکرد بانکها ناراضی بوده و بسیاری از آنها عملکرد بانکها را ربوی میدانند؟ در این زمینه با امین جعفری، عضو هیئت علمی دانشگاه علامه طباطبایی به گفتوگو نشستهایم که در ادامه آن را میخوانید.

سودهای بالای بانکی در ایران حتی در بانکداری متعارف در دنیا نیز وجود ندارد. سؤال این است که آیا این سودها یک نوع ربا نیست، یا اینکه ربا با سود بانکی متفاوت است؟

از اساس نظام بانکداری اسلامی شکل گرفت تا آلترناتیوی یا به عبارتی یک نظام جایگزین برای بانکداری متعارف به دلیل ضعفهایی که داشت (مانند پیچیدگی در اخذ تضامین در اعطای تسهیلات)، باشد. بر این اساس بانکداری اسلامی بر پایه یک سلسله اصول اعتقادی برگرفته از اقتصاد اسلامی شکل گرفت تا بر اساس آن هم نیازهای مالی مردم مرتفع شود، هم بانکها به سود (در معنای عام) دست یابند و هم در کنار آن، جامعه اسلامی بتواند رشد و نمو کند. در ایران که در سال ۱۳۶۲ بانکها به تعبیری اسلامی شدند، اساسا به نظر میرسد رگههایی از این دیدگاه برای مثال در ماده ۱ قانون بانکداری بدون ربا به چشم میخورد، اما همتی درباره اسلامی کردن بانکها در تعبیر مسئولیت اجتماعی که داشتند، شکل نگرفت و تنها تلاش شد در حد بانکداری بدون ربا و نه اسلامی باقی بماند. کما اینکه عنوان قانونی که ذکر کردم بانکداری بدون ربا است نه بانکداری اسلامی و این خود انحرافی شد برای بازگذاشتن دستان بانکهای ایرانی که به هر طریقی به کسب سود(در معنای خاص خود) بپردازند، اما وارد ممنوعیت اخذ سودهای ربوی نشوند. به این صورت که با تکنیکهای حقوقی و بانکی، قراردادهایی که در نظام قراردادی وجود داشت را بهگونهای تغییر دهند که به صورت یکجانبه تنها سود محور باشد و ابعاد انسانی و اجتماعی در آن کمرنگ شود یا از میان برود. در کنار آن هم بانک به اخذ سود (با توجیهات فقهی بانکی مختلف که ربوی نیست) دست یابد.

درباره نظام بانکداری متعارف همانگونه که گفتم برای مثال در کشور فرانسه، تسهیلاتی که به مشتری پرداخت میشود(تسهیلات مصرفکننده) باید در چارچوب یک نرخ سود معین باشد و فراتر از آن تحت هر عنوان و توجیه و بهانهای وام ربوی محسوب شده و مجازات کیفری برای آن در نظر میگیرند. البته این نکته که عوامل اقتصادی مانند تورم در نرخ سود تاثیر دارند و به همین دلیل شاید گفته شود که نباید قیاس کرد تا حدی اشتباه نیست، اما نکته این است که بانک باید خود بر همان نرخ سود توافقی که در قرارداد با مشتری منعقد کرده، وفادار بماند و آن را تحت عناوین مختلف تغییر ندهد.

البته در نظام بانکی ایران عقودی تحت عنوان عقود مشارکتی وجود دارد که این عقود توجیهاتی را برای بانکها ایجاد میکنند و دستاویزی برای اخذ سود بیشتر محسوب میشود که این امر در نظام بانکداری عرفی که به غلط ربوی شناخته میشود، کلاً مردود است.

اساساً ربوی بودن به چه معنی است؟ بانکها تا چه حد مجازند که سود بگیرند که هم ربوی نباشد و هم اینکه سرپا بمانند و به تعبیری ورشکسته نشوند؟

ربوی بودن یک فعالیت بانکی، بحث بسیار پیچیده فقهی است و برای آن دیدگاههای مختلفی مطرح شده است؛ برخی ربا را تنها در عقد قرض محقق میدانند و تنها بر ربای قرضی حرمت را جاری میدانند. برخی فراتر رفته و هر گونه معاملهای که تردید در ربوی بودن باشد را ربوی میدانند. ماده ۵۹۵ قانون مجازات اسلامی که مقرر میدارد: «هر نوع توافق بین دو یا چند نفر تحت هر قراردادی از قبیل بیع، قرض، صلح و امثال آن جنسی را با شرط اضافه با همان جنس مکیل وموزون معامله نماید و یا زائد بر مبلغ پرداختی، دریافت نماید ربا محسوب و جرم شناخته میشود ...» نیز در همین راستاست. من نیز همین اعتقاد را دارم که باید اساساً آن را گسترده در نظر گرفت تا جایی برای حیل بانکی باقی نماند.

اینکه بانکها بتوانند پایدار باشند و فعالیت کنند، آن یک سخن دیگری است؛ در واقع باید گفت که اگر قرار است بانکها در چارچوب نظام بانکداری اسلامی فعالیت کنند، باید شفاف عمل کرده و بعضاً ریسکهایی که متقبل میشوند را به مشتریان خود نیز تحمیل کنند، اما توجه داشته باشیم که این ریسکها تنها برای نظام تسهیلاتدهی نیست، بلکه در سپردهگذاریها هم به همین صورت در آنجا نیز باید ریسکها تقسیم شود؛ یعنی اگر تصمیم گرفته شد که نرخ ۲۰ درصد سود برای سپردهها درنظر گرفته شود در شرایطی که بانک فعالیت اقتصادی سودزایی نداشته باشد باید نرخ سود خود را پایین بیاورد و در این صورت مشتری نیز باید این مسئله را بپذیرد و این عین بانکداری اسلامی است. در کشورهای غربی نیز نظام بانکی مشارکتی یا موتوئلها یا بانکهای تعاونی وجود دارد که به گونهای مشتری بانک، سهامدار (ولو سمبلیک) بانک میشود و به این صورت هم به آن تعلق خاطر داشته و هم در منافع بانک خود را سهیم میداند. پذیرش ریسک از مشتری سپردهگذار باعث میشود بانکها به دنبال بنگاهداری یا امور دیگری که شبهه ربوی در میان جامعه ایجاد میکند نرود.

به نظر میرسد که در برخی مواقع اختلاف دیدگاه فقهی در این زمینه وجود دارد. اما در دیدگاههای کلان اعتراضات جدی مراجع مبنی بر ربوی بودن وجود دارد کما اینکه در بحث خسارت تاخیر تادیه همچنان مراجعی هستند که آن را نمیپذیرند. آنچه در جزيیات است و اختلاف دیدگاهی است که مسلما طبیعی است، اما در مسائلی مانند سپردهگیریها و اعطای تسهیلات مسئله ربوی بودن به طور جدی و به صورت علمی وجود دارد. مراجع و علما در این زمینه اتفاقاً موضعگیری داشتهاند و هر از گاهی در نشریات منتشر میشود، اما پس از آن به فراموشی سپرده میشود.

متأسفانه عملکرد نظام بانکی باعث تضعیف اعتقادات مردم میشود و جدای از آن نظام بانکداری اسلامی زیر سوال میرود. این در حالی است که این نظام بانکی بر پایه دیدگاههای علمی دقیق شکل گرفته و کاراست کما اینکه این نظام در کشورهای حاشیه خلیج فارس در حال اجراست و حتی در زمان بحرانهای مالی سالهای ۲۰۰۷ تا ۲۰۰۹ تنها بانکهای اسلامی بودند که از این بحران کمتر آسیب دیدند و اتفاقا به سرمایهگذاری پسابحران در کشورهای غربی مانند فرانسه پرداختند. بنابراین به جای زیر سوال بردن نظام بانکداری اسلامی باید آن را اصولی و علمی پیاده کرد.

بر این اساس نظام مبارزه با ربوی بودن خاص ایران و اسلام نیست بلکه سابقه در کشورهای دیگری مانند فرانسه و... دارد.

ممنونم بابت این سؤال دقیق. بله کاملاً صحیح است. مبارزه با ربا ریشه فرهنگی، اقتصادی، مذهبی و غیره دارد و در مذاهب و فرهنگهای مختلف به گونههای مختلفی خود را نشان داده است. برای مثال در فرانسه مبنای مبارزه با ربا نه بر پایه مذهب بلکه بر پایه شفاف عمل نکردن بانکها در برابر مشتری غیر تاجر (مصرفکننده) است که در این صورت برای حمایت از مصرفکننده این مسئله مطرح میشود. بنابراین الزاماً ریشه مذهبی هم میتواند نداشته باشد و در هر نظام حقوقی برای تبعاتی که ربا ایجاد میکند مثلاً نابرابری اجتماعی و اینکه حقوق مصرف ننده رعایت نمیشود، امر مبارزه با ربا وجود دارد.

درباره این بحثتان که بانکها وقتی به دنبال بنگاهداری میروند، شبهه ربوی بودن را ایجاد میکنند، آیا شبهه ایجاد میکنند یا واقعاً ربوی میشوند؟

ببینید وقتی بانکی به مشتری تعهد میکند که سالیانه، ماهیانه و یا روز شمار ۱۸ درصد برای سپردههای نقدی که در بانک گذاشته سود میدهد، اساساً مشتری به دنبال اینکه منشأ سود از کجاست، نیست و تنها منتظر دریافت سود خود است و چه بسا در ذهن خود میپندارد که به بانک پول قرض داده و الان این سود پول اوست که به وی پرداخت میشود که اگر به این صورت باشد، مسلماً ربوی است. برای همین من از تعبیر شبهه ربوی استفاده کردم. از طرف دیگر نیز بانک در این نظام اقتصادی چگونه میتواند به فعالیتی سودزایی دست یابد که بتواند ۱۸ درصد سود به مشتری دهد؟ باید وارد عرصههایی شود که صلاحیت ذاتی ندارد و منع شده است، مانند بازار سکه و ارز و مسکن. در حالت دیگر از بانکهای دیگر پول قرض میکند تا بتواند آخر ماه یا سال سود مشتری سپردهگذار را پس دهد و به همین دلیل اینجا صد در صد فعالیت ربوی است و فراموش نکنیم که در این چرخه مشتری هم مقصر استف چون در صورت محقق نشدن تعهدات بانک اعتراض میکند و آن را تحت فشار میگذارد.

امروز مردم با این وضعیت تصور میکنند که این نظام بانکداری کارآیی ندارد. پرسش این است که اساسا بانکداری اسلامی قابل دستیابی و عملیاتی است یا خیر؟

اول این قسمت را توضیح دهم که اساساً در ایران بانکداری اسلامی اجرا نشده و این بانکداری بدون رباست که کمابیش عملیاتی شده است و بانکداری اسلامی بانکداری با مسئولیت اجتماعی است که بانکهای ما به دنبال آن نبودهاند و تنها این اواخر به تقلید از بانکهای غربی که مسئولیت اجتماعی را در خانهسازی، مدرسهسازی و بیایانزدایی و غیره اجرا کردهاند، آن را به طور اندک مشاهده میکنیم. بنابراین هیچ وقت بانکداری اسلامی در ایران پیاده نشده تا آن را ارزیابی کنیم و آنچه امروزه مشاهده میکنیم و بیلان مثبتی را ارائه نمیکند، بانکداری بدون رباست.

درباره اینکه بانکداری علم است و اسلامی و غیر اسلامی ندارد هم باید برگردیم به صحبتهای اولم که بانکداری اسلامی جایگزینی برای بانکداری متعارف در اموری که این نظام مشکل داشت، قرار گرفت. بنابراین بانکداری اسلامی تنها یک جایگزین است مانند بانکهای تعاونی یا موتوئلها. هر اسمی را هم میتوان برای آن گذاشت، برای مثال نامش را بگذاریم بانکداری مشارکتی. این نظام بانکداری مشارکتی بر پایه یک سلسله اصول بانکی (و بعضاً اعتقادی) شکل گرفته و اجرایی شده است و فارغ از بحثهای اعتقادی میتواند در هر کشوری چه با اصول ایدئولوژیکی چه لائیک اجرایی شود و اتفاقاً بیلان خیلی خوبی هم از خود در کشورهای حاشیه خلیج فارس نشان داده است. بیراهه رفتن و انحراف بانکهای ایرانی را نباید به پای بانکداری اسلامی گذاشت. بانکداری اسلامی نظامی بانکی است که به طور علمی و عملی پتانسیلهای بالایی در برابر رقبای خود دارد اما ارادهای برای اجرای آن باید وجود داشته باشد. در عین حال ایجاد فضای رقابتی در کشور با وجود بانکداری اسلامی و متعارف به خوبی مزایای این نظام را نشان خواهد داد و به ارتقای رفاه مالی و اقتصادی جامعه کمک خواهد کرد.

عطنا را در شبکه های اجتماعی دنبال کنید:

فضای اقتصادی و سیاسی کشور به بیکاری فارغالتحصیلان دانشگاهی دامن زده است/ بوروکراسی در ایران نفس اقتصاد را گرفته است

توصیههای جواد صالحی اصفهانی به دولت سیزدهم

آینده بازار بورس؛ اصلاحی یا ریزشی؟

راهکارهایی برای مهار اَبَرتورم احتمالی در اقتصاد ایران