کارشناسان صندوق بين المللي پول در کتابي با عنوان «شکست بانکي» مرسوم ترين دستورالعمل هاي موجود براي حذف سلول هاي بيمار از بدنه نظام بانکي را بررسي کرده اند. دستورالعمل هايي که از تجربه برخورد با شکست بانکي در دهه هاي گذشته استخراج شده است و مي تواند به عنوان نقشه راه برخورد با بانک ها و موسسات مالي شکست خورده مورد استفاده قرار بگيرد.

به گزارش عطنا بر مبناي اين دستورالعمل ها، حل پازل بانک شکست خورده نيازمند رعايت مجموعه اصولي است که گستره وسيعي را از کيفيت روابط عمومي در مواقع شکست بانکي تا استانداردهاي مديريت دارايي بانک ورشکسته را دربرمي گيرد و چشم پوشي از آنها بر عمق مسئله بانک يا موسسه مالي شکست خورده خواهد افزود. بر اين اساس در مواقع شکست بانکي کارگروهي از متخصصان حوزه هاي مختلف به مديريت نماينده نهاد ناظر وظيفه مداخله براي حذف بانک هاي بيمار را از مجموعه بانکي بر عهده مي گيرد. اين کارگروه بايد در نخستين گام برنامه اي گام به گام و زمان بندي شده را در بستري مشارکتي و در تعامل با مديران بانک تنظيم کند و به اطلاع مشتريان بانکي برساند. سپس هر يک از اجزاي اين کارگروه به حل مسئله مربوط به خود خواهد پرداخت. «دنياي اقتصاد» در اين گزارش با نگاه به توصيه هاي صندوق جهاني پول، اصول تصفيه بانک هاي زامبي از سيستم بانکي را بررسي کرده است.

تجربه دهه هاي اخير در بازار پول حاکي از آن است که وجود بازيگران بد، در اجزاي اين بازار باعث انحراف و در نتيجه بحراني شدن وضعيت خواهد شد. اين بازيگران در اقتصادهاي کشور، با عنوان هايي نظير «بانک هاي بد» يا «بانک هاي زامبي»، براي محيط سالم بازار پول نقش سلول بيماري را ايفا مي کنند که مي تواند در صورت تداوم فعاليت به ساير اعضا لطمه بزند.

در اين مسير، طي شدن مسير ورشکستگي بانک ها بايد به عنوان يکي از ابزار ضروري براي سياست گذار به حساب آيد، در اين مسير به کارگيري مولفه هاي مهم براي شناسايي بانک هاي زامبي و اطلاع رساني پويا و شفاف به عنوان دو ابزار مهم نقش ايفا مي کند. بر مبناي آمارهاي صندوق بين المللي پول در دهه گذشته، صدها مورد ورشکستگي بانکي در کشورهاي مختلف گزارش شده است.

با توجه به فرکانس بالاي اين پديده، کارشناسان صندوق بين المللي پول در کتابي با عنوان «ورشکستگي بانکي» به متداول ترين دستورالعمل حل پازل بانک ورشکسته پرداخته اند. بر مبناي اصول منعکس داده شده در اين کتاب حل مسئله شکست بانکي نيازمند اتخاذ مجموعه اي از اقدامات مشترک است.

اقداماتي که در صورت چشم پوشي مي تواند عمق مسئله شکست بانکي را بيش از پيش افزايش دهد. «خطا در تخمين مولفه هاي موثر در روند تصفيه يا اصلاح بانک شکست خورده» و «تحريک ناشي از اطلاع رساني اشتباه» دو نمونه از چنين اغماض هاست که در نهايت احتمال سرايت ورشکستگي به ساير اجزاي نظام بانکي را افزايش مي دهد. «دنياي اقتصاد» در اين گزارش مهم ترين دستورالعمل هاي صندوق بين المللي پول در برخورد با بانک يا موسسه مالي و اعتباري ورشکسته را با نگاه به کتاب «شکست بانکي» بررسي کرده است.

الگوي تصفيه و اصلاح

هدف از مداخله بانکي، مديريت ترازنامه، کنترل دارايي ها و در صورت نياز جبران تعهدات تضمين شده بانک بيمار در قبال مشتريان است. منظور از بانک بيمار، بانکي است که به علت مشکلات ساختاري و در پي چرخه اي از روندهاي مخرب توان ادامه فعاليت خود را از دست داده است. در چنين شرايطي ممکن است سياست گذاران با اصلاح اين روندهاي مخرب، بازتوان بخشي به بانک بيمار را در دستور کار قرار دهند.

از سوي ديگر ممکن است شرايط بانک براي ادامه فعاليت به حدي وخيم باشد که سياست گذار تصميم به انحلال بانک يا ادغام بانک بيمار با بانکي که در درجه مطلوب سلامت قرار دارد، بگيرد. نکته قابل ملاحظه در اتخاذ هريک از اين تصميمات توجه به اين نکته است که علاوه بر وضعيت بانک بيمار، وضعيت ساير اجزاي نظام بانکي نيز نقشي تعيين کننده در فرآيند انتخاب بين اين دو تصميم دارد.

براي مثال نبايد ادغام يک بانک بيمار در ساختار يک بانک سالم باعث به خطر افتادن وضعيت ادامه حيات بانک سالم شود. در برنامه مداخله بانکي نهاد ناظر اقدام به ترسيم برنامه مداخله کرده و اجراي اين برنامه را کليد ميزند. بر مبناي توصيه هاي بانک جهاني سياست گذاران بايد توجه ويژه اي به جزئيات داشته باشند؛ چراکه ريسک ناشي از خطا در تخمين و طراحي در اين مرحله، پروسه بازسازي يا تصفيه بانک را با چالش ها و هزينه بيشتري روبه رو خواهد کرد.

اگرچه «زمان» به عنوان کمياب ترين منبع در بحث ادغام بانکي مطرح است، اما به نظر مي رسد تحميل ضرب الاجل زماني به طراحان برنامه اصلاح در چنين شرايطي دو اثر منفي در پي خواهد داشت. نخست احتمال مخاطره را افزايش مي دهد و از سوي ديگر با ايجاد انتظار زماني در ميان مشتريان بانکي، فشارها را بر نهاد ناظر افزايش مي دهد.

بنابراين توصيه مي شود که برنامه زماني اصلاح نظام بانکي از سوي نهاد مسئول منتشر شود و قواي موثره کشور به جاي تعيين ضرب الاجل در تسهيل اجراي برنامه ترسيم شده ايفاي نقش کنند. بر مبناي توصيه هاي صندوق بين المللي پول در قالب برنامه مداخله، چارچوب مشخصي شامل مجموعه اي از شاخص هاي معرف سلامت بانکي براي بانک ها و موسسات مالي ورشکسته تعيين مي شود.

پس از تنظيم اين برنامه وضعيت سلامت هر بانک با برخي از مقادير حدي که به عنوان مرز بين بانک داراي پتانسيل بازطراحي و بانک نيازمند انحلال تعيين شده اند، مشخص مي شود.

در صورتي که بانک در محدوده احياشدني قرار بگيرد برنامه حفظ و اصلاح و در غير اين صورت برنامه هاي اصلاحي کليد خواهد خورد. همچنين کارگروه ياد شده پيش از آغاز برنامه اصلاحي هيات مديره بانک ورشکسته را از محتواي برنامه اصلاحي و اقداماتي که بايد از سوي بانک انجام گيرد با خبر مي کند.

روابط عمومي تصفيه

بر مبناي الگوي پيشنهاد شده از سوي صندوق بين المللي پول در شرايط برخورد با بانک يا موسسات مالي و اعتباري شکست خورده، نهادهاي رسمي بايد اخبار مربوط به پروسه درمان بانکي را تنها از مرجع سخنگوي کارگروه انحلال يا ادغام بانک منتشر کنند.

اهميت اين موضوع به حدي است که تعيين تيم اطلاع رساني يکي از اولويت هايي است که صندوق بين المللي پول پيش از پرداختن به مسئله بانک يا موسسه مالي شکست خورده، به ضرورت ارائه الزامات اطلاع رساني در مواقع وقوع بحران پرداخته است.

عدم تناقض در خبررساني، صداقت، اطلاع رساني از روند زماني بازپرداخت مطالبات و نحوه پرداخت سپرده هاي تضمين شده از جمله اصولي است که کارشناسان صندوق بين المللي پول در رابطه با اطلاع رساني در مواقع وقوع شکست بانکي به آن اشاره کرده اند.

بايد توجه کرد که پالس نادرست در زمان وقوع شکست بانکي ممکن است به هجوم بانکي و در نهايت واگيردار شدن بيماري ورشکستگي شود، به همين دليل اطلاعيه ها و اخبار ارائه شده در چنين مواقعي بايد در بردارنده پاسخ به نگراني هاي سپرده گذاران بانکي باشد؛ بنابراين افزون بر اطمينان بخشي به سپرده گذاران، تمامي سوالات محتمل در ذهن سپرده گذاران در اطلاعيه هاي کارگروه رسيدگي به بحران، هدف قرار بگيرد.

تجربه جهاني ثابت کرده است که توصيف دقيق مراحل و نحوه احقاق حق سپرده گذاران نقش اساسي در فروکش کردن موج بحران جلوگيري از سرايت بحران به ساير اجزاي نظام بانکي دارد.

کارگروه مداخله

طبق الگوهاي پيشنهاد شده در منابع منتشر شده از سوي صندوق بين المللي پول ترکيب کارگروه بيماري زدايي از بدنه بانکي از ترکيبي از متخصصان در حوزه هاي مختلف از کارشناسان رسانه اي و حسابرسان گرفته تا تيم مديريت دارايي، مديريت شعب و متخصصان حقوقي تشکيل مي شود. در چنين کارگروهي نماينده نهاد ناظر وظيفه مديريت پروسه اصلاح يا انحلال را بر عهده مي گيرد و تيمي از متخصصان نيز وظيفه رسيدگي به مسئله کارکنان بانک را بر عهده مي گيرد.

با توجه به اينکه هر گونه مسئله پاسخ داده نشده احتمال تبديل به يک گلوگاه در پروژه تصفيه، اصلاح يا ادغام بانکي را دارد، متخصصان صندوق بين المللي پول توصيه کرده اند که کارگروه تشکيل شده براي رسيدگي به پازل ورشکستگي، برنامه اصلاحي را با مشورت مديران و کارشناسان ارشد بخش هاي مختلف (پرسنل، سرمايه، حوزه حقوقي و...) بانک مسئله دار تنظيم شود.

با آغاز برنامه مداخله، بخش عمده اي از خدمات ارائه شده ازسوي بانک يا موسسه مالي و اعتباري شکست خورده تا زمان تعيين وضعيت بانک متوقف مي شود. پس از آن متخصصان حسابداري ساکن در کارگروه مداخله بانکي، اقدام به تعيين رقم دقيق و ترکيب تعهدات و مطالبات بانک يا موسسه شکست خورده مي کنند.

بر مبناي الگوي پيشنهاد شده از سوي صندوق بين المللي پول پس از پايان اين مرحله بايد اطمينان حاصل کرد که ترازنامه و گزارش هاي مالي به روز شده در کارگروه مداخله، دقيق ترين تصوير ممکن از تراز تعهدات و مطالبات و درجه نقدشوندگي اين اجزا ارائه کند. پس از آن به مسئله دارايي هاي بانکي پرداخته مي شود.

بايد مشخص شود که هر يک از دارايي هاي بانک از چه نوعي هستند و کيفيت اين دارايي ها با استفاده از ديرش و کيفيت نقدشوندگي اين دارايي ها تعيين مي شود. از آنجا که انباشت دارايي هاي راکد يکي از مهم ترين متهمان شکست بانک يا موسسه مالي و اعتباري است، کيفيت و کميت اين اجزا بايد از نظر نوع دارايي و ارزش دفتري در زمان حال مشخص شود. در چنين شرايطي قيمت بازار به عنوان مبنا در نظر گرفته مي شود و دارايي هايي که براي آنها بازاري وجود نداشته باشد با ارزش صفر در گزارش هاي مالي به ثبت مي رسند.

مديريت دارايي

بانک به عنوان يک شخصيت حقوقي واحد همواره در معرض ريسک هاي مختلف است. يکي از مهم ترين استراتژي هاي بانکي که مي تواند بانک را از لحاظ مواجهه با ريسک هاي مختلف در امان نگه دارد، مديريت دارايي است.

هدف از مديريت دارايي، محافظت از ارزش وام هاي اعطا شده به افراد و ساير دارايي ها از جمله دارايي هاي خارج از ترازنامه است تا به اين طريق بانک از لحاظ عملياتي در يک وضعيت مطمئن قرار گيرد. يکي از مهم ترين دارايي هاي بانک، وام هاي اعطا شده به مشتريان است.

از آنجا که بخش عمده وام ها معمولا از محل سپرده هايي اعطا شده اند که زمان ثابتي براي برداشت آنها از سوي مشتري وجود ندارد؛ بنابراين مديريت دارايي و برنامه ريزي مطمئن تر در اين زمينه از جمله مهم ترين اقداماتي است که زمينه ورود بانک به ورطه ورشکستگي را تنگ تر و از طرف ديگر به خروج بانک ها از اين وادي کمک اساسي مي کند.

بر اين اساس ابتدا بايد دارايي هاي بانک به دسته بندي هاي متفاوت از جمله وام، ساير دارايي ها و دارايي هاي خارج از ترازنامه تفکيک شوند و وضعيت فعلي هر يک از اين دارايي ها در حيطه ريسک، قدرت نقدشوندگي و درجه مالکيت مورد ارزيابي قرار گيرند.

از آنجا که وام هاي مختلف پتانسيل متفاوتي در استحکام سازي وضعيت نقدينگي بانک دارند؛ بنابراين تفکيک وام ها به درجه هاي مختلف احتمال وصول و همين طور جدا کردن وام هاي سوخت شده از تسهيلات قابل وصول، از جمله مهم ترين اقداماتي است که مي تواند در مديريت نقدينگي بانک کمک قابل توجهي کند.

از آنجا که ممکن است ارزش دارايي ها تحت الشعاع عوامل مختلف از جمله گذر زمان قرار گيرند؛ بنابراين بعد از تفکيک دارايي ها، استفاده از ساز و کار هاي مختلف براي حفظ ارزش اين دارايي ها از يک طرف و به حداقل رساندن ريسک مربوط به هر دارايي از طرف ديگر، مهم ترين اقدامي است که بايد صورت گيرد. حيطه فعاليت بانک به عنوان يک شخصيت حقوقي واحد، معمولا به يک شعبه محدود نمي شود؛ بنابراين توجه به مديريت دارايي بانک و تفکيک شعبه هاي موجود، نيز از جمله اقدامات مهمي است که به شناسايي وضعيت و مديريت بهتر کمک مي کند.

در اين راستا در مرحله اول بايد دارايي هاي هر شعبه به تفکيک وجه نقد، وام هاي در دست مشتري و ساير دارايي ها محاسبه و مورد ارزيابي قرار گيرند. پس از اين مرحله دارايي هاي مسموم و پرريسک از دارايي هاي سالم تفکيک و تحت مديريت کاملا مجزا تعيين تکليف شوند.

يکي از پرکاربردترين ابزارها براي مديريت دارايي هاي مسموم تشکيل شرکت مديريت دارايي است. در اين روش دارايي هاي مسموم از ترازنامه بانک مسموم به ترازنامه يک نهاد خاص منظور (موسوم به بانک بد) منتقل مي شوند. به اين ترتيب بين نهاد مديريت دارايي مسموم و بانک عاري شده از دارايي مسموم چه از لحاظ سازماني و چه از لحاظ عملکردي مرز مشخصي ترسيم مي شود.

بررسي ها نشان مي دهد اين سازوکار عمدتا به دو روش مورد استفاده قرار مي گيرد. در روش نخست دارايي هاي سمي بانک به نوعي ازسوي دولت خريداري مي شود؛ اما در روش مرسوم تر دولت اقدام به تضمين اوراقي مي کند که توسط بانک بد و به پشتوانه دارايي هاي سمي منتشر مي شود.

تسويه تعهدات

با تعيين وضعيت بانک، بازپرداخت تعهدات آغاز مي شود. بر مبناي بررسي هاي صندوق بين المللي پول در اغلب کشورها «آژانس تضمين سپرده» (Deposit Insurance Agency) بازپرداخت تعهدات بانکي را تضمين مي کند؛ بنابراين در شرايط شکست بانکي، اين آژانس مسئوليت رسيدگي به بازپرداخت تعهدات را برعهده مي گيرد.

بر مبناي استانداردهاي بانک مرکزي اروپا، بازپرداخت تعهدات فعلي بانک شکست خورده بايد در مدت زمان سه ماه صورت بپذيرد. استانداردي که بسياري از کشورها از آن پيروي مي کنند، با اين وجود کيفيت و سررسيد تعهدات بانکي نقش تعيين کننده اي در انتخاب استراتژي بازپرداخت دارد.

صندوق بين المللي پول توصيه مي کند که تعهدات بانکي بر مبناي اولويت زمان سررسيد بازپرداخت شود. افزون بر اين بازپرداخت سپرده هاي خرد در مراحل ابتدايي بازپرداخت، با توجه به اثرگذاري بر کم شدن حجم مسائل پيش روي کارگروه مداخله بانکي توصيه شده است.

به عقيده کارشناسان صندوق بين المللي پول نگراني از عدم بازپرداخت تعهدات بانکي نقش به مراتب معنادارتري در مراجعه سپرده گذاران به دريافت مطالبات در مقايسه با نياز سپرده گذاران به منابع سپرده گذاري شده دارد؛ بنابراين نهاد مسئول در زمينه بازپرداخت بدهي هاي بانکي بايد اعتماد عمومي نسبت به بازپرداخت بدهي را در ميان سپرده گذاران ايجاد کند. در صورت ايجاد چنين اعتمادي، سرمايه اجتماعي بانک حفظ و مسئله شکست بانکي به مراتب ساده تر خواهد شد.

فضای اقتصادی و سیاسی کشور به بیکاری فارغالتحصیلان دانشگاهی دامن زده است/ بوروکراسی در ایران نفس اقتصاد را گرفته است

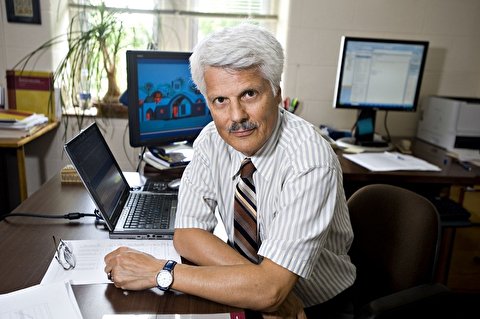

توصیههای جواد صالحی اصفهانی به دولت سیزدهم

آینده بازار بورس؛ اصلاحی یا ریزشی؟

راهکارهایی برای مهار اَبَرتورم احتمالی در اقتصاد ایران