زمان ارائه اظهارنامه مالیاتی ماراتنی سنگین و نفسگیر بین سازمان امور مالیاتی و مودیان است که در این میان، مودیان درصددند با محاسبه کمترین هزینههای فعالیتشان سازمان امور مالیاتی را متقاعد کنند و سازمان نیز در تلاش است برای تحقق درآمدهای مالیاتی دولت نگذارد شرکتی از ادای این مسوولیت اجتماعی شانه خالی کند.

به گزارش عطنا، مطلب نوشته شده توسط سیمین عزیزمحمدی درباره استارتآپها و پرداخت مالیات در روزنامه دنیای اقتصاد به شرح زیر است:

همه این کش و قوسهای میان مودیان و ماموران مالیاتی در حالی بود که رئیس کل سازمان امور مالیاتی امسال بازیکنان جدیدی برای این مارتن فراخواند و از ابلاغ دریافت مالیات از شرکتهای فعال در فضای مجازی از دو هفته آینده خبر داد.

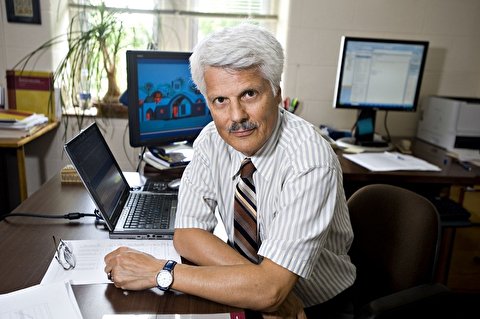

به هر حال از نظر مدیران مالیاتی اکنون که بسیاری از این شرکتها که توانستند به لطف قابلیتهای صنعت ICT کسبوکاری راهاندازی کنند، باید در تامین مالی امور کشور مشارکت کرده و مالیات بپردازند. به گفته کامل تقوی نژاد، به تازگی ١١ هزار شرکت را در فضای مجازی شناسایی کردیم که بر اساس نوع فعالیتشان مشمول مالیات خواهند شد. بررسی موضوع دریافت مالیات از این شرکتها آغاز شده و دستورالعمل آن طی دو هفته آینده ابلاغ میشود.

استارتآپها هنوز نوپایند

خط و نشان مالیاتی برای کسبوکارهای مجازی که عموما از جنس استارتآپ هستند موجب اعتراض فعالان این حوزه شد که بسیاری از این کسب وکارها نوپا هستند و همچنان تا دوران بلوغ و قرار گرفتن در لیست مشمولان مالیات فاصله زیادی دارند. از نظر کسبوکاران اینترنتی، ناآگاهی مدیران مالیاتی از مدلهای این نوع کسبوکارها منجر به آن شده که صورتهای مالی شرکتهای فضای مجازی همانند شرکتهای سنتی مورد ارزیابی قرار بگیرد و در این میان، جهش ناگهانی تعداد کسبوکارهای فضای مجازی و خوش اقبالی آنها در جذب مشتری مزید بر علت شد که حجم بالایی از پول در بازار این شرکتها در حال گردش است که باید در تامین مالی فعالیتهای دولت مشارکت کند؛ استدلال رئیس کل سازمان امور مالیاتی برای قرار دادن کسبوکارهای فضای مجازی در لیست مودیان که هم اکنون 11هزار کسبوکار اینترنتی ثبت شدهاند.

این استدلال در حالی بود که رضا الفت نسب، دبیر انجمن صنفی کسبوکار اینترنتی در این باره گفت: منظور رئیس کل سازمان امور مالیاتی از 11 هزار کسبوکار شناسایی شده ظاهرا وبسایتهایی است که نماد اعتماد الکترونیکی دریافت کردهاند؛ درحالیکه اخذ این نماد به تنهایی اثباتکننده راهاندازی یک کسب وکار اینترنتی نیست.

استارتآپها این نماد را صرفا برای دریافت درگاه بانکی و پستی و پس از گذر از مراحل تست فنی از مرکز توسعه تجارت الکترونیک دریافت میکنند. در واقع، نرمافزار و مدلهای فروش اقدام به دریافت پروانه کسب فروشگاههای مجازی میکنند که این نقطه را میتوان آغاز رسمی یک کسبوکار اینترنتی دانست. هم اکنون قریب به 250 کسبوکار اینترنتی از اتاقهای اصناف کشور پروانه فعالیت خود را دریافت کرده و بیش از 1000 وب سایت نیز در انتظار دریافت آن هستند.

وی در ادامه با اشاره به ناآشنایی با مدلهای کسبوکارهای اینترنتی خاطرنشان کرد: بارها پیش آمده که عدم سوددهی یا حتی ضررهای میلیونی بسیاری از این کسبوکارها موجب تعجب ماموران مالیاتی شده؛ درصورتیکه این شرکتها غالبا در یک بازه زمانی بین 3 الی 5 سال و شاید 7 سال بتوانند به نقطه سر به سر برسند و بعضا این شائبه به وجود آید که این شرکتها درصدد فرار مالیاتی هستند.

در حالی که این شرکتها خواستار تدوین قوانین و مقررات براساس واقعیات و مدلهای این نوع کسبوکارها هستند. به هر حال، برای بسیاری از ماموران مالیاتی که معمولا با شرکتهای سنتی سر و کار دارند، اداره یک استارتآپ را با ضررهای میلیونی غیرمنطقی و غیرواقعی میدانند.

در صورتی که بسیاری از مالکان این دست کسبوکارها با امید به توسعه و درآمدزایی کسبوکارشان در چند سال آینده حاضرند آن را با تقبل ضررهای میلیونی در حال حاضر سر و پا نگه دارند؛ زیرا از نظر آنها این هزینه ماهیت سرمایهگذاری دارد و در نهایت منجر به ارزش گذاری برند آنها خواهد شد.

بهطور قطع، تشکیل مشترک با صاحبان و کسبوکارهای اینترنتی و نظرخواهی از آنها در تدوین آییننامه و دستورالعمل مالیاتی برای این شرکتها میتوانست کارگشا باشد و آثار منفی آییننامههای اینچنینی را بر محیط کسبوکار به حداقل برساند.

کسبوکارها تفاوتی ندارند

به موجب ماده 94 قانون مذکور درآمد مشمول مالیات مودیان موضوع این فصل (مالیات بر درآمد مشاغل) عبارت است از کل فروش کالا و خدمات به اضافه سایر درآمدهای آنان که مشمول فصول دیگر شناخته نشده پس از کسر هزینهها و استهلاکات مربوط طبق مقررات فصل هزینههای قابل قبول و استهلاکات.

همچنین به موجب ماده 106 قانون درآمد مشمول مالیات درمورد اشخاص حقوقی (به استثنای درآمدهایی که طبق مقررات این قانون نحوه دیگری برای تشخیص آن مقرر شده است) براساس میزان سوددهی فعالیت و مقررات مواد 94، 95 و 97 این قانون و تبصره آن تعیین میشود. بنا بر بند 2 ماده 1 قانون مالیاتهای مستقیم هر شخص ایرانی مقیم ایران نسبت به کلیه درآمدهایی که در ایران با خارج از ایران تحصیل میکند و همچنین به موجب بند 4 همین ماده هر شخص حقوقی ایرانی نسبت به کلیه درآمدهایی که در ایران یا خارج از ایران تحصیل میکند، مشمول پرداخت مالیات است.

بنابراین فارغ از بستر کسب درآمد اعم از کسب درآمد در فضای واقعی یا فضای مجازی به موجب قانون اشخاص (اعم از حقیقی یا حقوقی) مشمول پرداخت مالیات به نسبت کسب درآمد و سود هستند و بعضا معافیتهایی نیز برای آنها در نظر گرفته شده است.

همین مادههای قانونی کافی بود تا سازمان امور مالیاتی بخواهد وظیفه قانونی خود را در قبال ارائه دستورالعمل برای اخذ مالیات شرکتهای اینترنتی انجام دهد، در همین راستا، محمد برزگری، مدیر کل دفتر فنی و حسابرسی مالیاتی این سازمان گفت: با عنایت به بندهای قانون مالیات کاملا مشخص و واضح است که شرکتها و صاحبان مشاغل فارغ از بستر ارائه خدمت و عرضه کالا اعم از دنیای واقعی یا فضای مجازی در صورت کسب درآمد و سود و پس از کسر معافیتهای مقرر باید براساس نرخهای مقرر در قانون مالیات پرداخت کنند و تفاوتی میان بستر فروش و ارائه خدمات از نظر مالیاتی نیست.

در حال حاضر با توجه به شتاب روزافزون تکنولوژی و استفاده از آن در زندگی روزمره افراد، شاهد بروز و صدور کسبوکارهای مختلف در فضای مجازی با استفاده از فناوری نوین اطلاعاتی هستیم که قطعا در آینده نزدیک ماهیت کسبوکارهای موجود را دچار تغییر و تحویل چشمگیری خواهد کرد. بنابراین سازمان امور مالیاتی کشور برای شناسایی این نوع کسبوکارها و وصول مالیات عادلانه از آن برنامهریزی مناسبی انجام داده است.

وی درخصوص بحثهای پیرامون پرداخت مالیات از سوی استارتآپ اسنپ خاطرنشان کرد: نکته حائز اهمیت آن است که برخلاف مواردی که در رسانهها رواج یافته میزان مالیات صاحبان یک تاکسی و صاحبان یک وسیله نقلیه (مثل پراید، پژو و...) که با آن به فعالیت شغلی حملونقل مسافر میپردازند برای سال 1395 صفر ریال تعیین شده که دستورالعمل مربوط به شماره 508/ 96/ 200 صادره و ابلاغ شده است.

بنابراین در صورتی که یک راننده دارای یک تاکسی است یا در یک آژانس کرایه یا از طریق اسنپ و... (با یک اتومبیل شخصی مثل اتومبیل پژو، پراید و...) به ارائه خدمت حملونقل مسافر میپردازد نباید مالیات پرداخت کند.

شرکتهای دانشبنیان

با داغ شدن بحث ارائه اظهارنامهای مالیاتی و باز شدن پای شرکتهای اینترنتی و استارتآپها به لیست مودیان مالیاتی، شرکتهای دانشبنیان نیز ملزم به تسلیم اظهارنامه مالیاتی شدند. محمد برزگری، مدیر کل دفتر فنی و حسابرسی مالیاتی اشاره کرد: شرکتهای دانشبنیان و همچنین واحدهای پژوهشی، مهندسی و فناوری مستقر در پارکهای علم و فناوری حسب مورد درصورت رعایت قوانین و مقررات به موجب 15 سال (مربوط به شرکتهای دانشبنیان خارج از پارک) در صورت ارائه مجوز از معاونت علمی ریاستجمهوری درخصوص کالاها و خدمات دانشبنیانی معاف از مالیات هستند و همچنین واحدهای پژوهشی، مهندسی و فناوری مستقر در پارک در صورت ارائه مجوز از رئیس پارک و بابت فعالیتهای فوق که در محدوده پارک انجام میپذیرد از 20 سال معافیت مالیاتی برخوردارند.

لازم به توضیح است این معافیت نیز به تمامی درآمدهای مودیانی که ضوابط، مقررات و آییننامههای مزبور را رعایت کرده و حائز شرایط مقرر در قانون هستند فارغ از فعالیت در فضای واقعی یا فضای مجازی اعمال خواهد شد.

مالیات تنها چالش نیست

امروزه که بسیاری از استارتآپها رشد کردهاند و به غولهای بزرگ اقتصادی تبدیل شده و حرف اول را در تجارتهای بینالمللی میزنند، دور نگه داشتن آن از تیغ مالیات خوشایند هیچ دولتی نیست و همین امر باعث شده یک کشمکشی بین دولتها و حامیان استارتآپ و کسبوکارهای نوپا شکل بگیرد.

در این میان، برای اخذ مالیات از استارتآپها دو نوع رویکرد وجود دارد. نخست آنکه نگاه حمایتی از کارآفرینی، نوآوری و ایجاد ارزش دارد، مخالف اخذ مالیات از استارتآپها یا حداقل معافیت مالیاتی مشروط است. رویکرد دوم این است که استارتآپها همانند هر شرکتی مالیات بپردازند.

ناصر غانم زاده، مربی استارتآپها و مشاور کارآفرینی ضمن استقبال از رویکرد دوم، درباره چالشهای آن گفت: ماهیت استارتآپها به این شکل است که چند سال سرمایه جذب میکند و در عین حال احتمالا ضررده هم است.

در واقع، مهمترین هدف آن در این مدت رشد و توسعه است. دغدغه اصلی این بوده که در این سالها که ضررده است، ساختار مالیاتی کشور به گونهای نیست که بپذیرد این کسبوکارهای نوپا ضررده هستند؛ چرا که معتقد است در صورت ضرردهی باید تعطیل شوند.

مشکلی وجود ندارد زمانی که استارتآپ به سوددهی واقعی رسید، مالیات بپردازد. متاسفانه یک تصور غلط در ساختار کنونی مالیاتی کشور وجود دارد که مودیان آمار و ارقام مالیشان را دستکاری میکنند، یا اینکه ماموران مالیاتی شناختی از ماهیت استارتآپها ندارند. بنابراین ضرردهی آنها را در چند سال نخست راهاندازی نمیپذیرند.

وی با اشاره به تجربیات کشورهای مختلف درخصوص اخذ مالیات از کسبوکارهای نوپا بیان کرد: آمریکا از استارتآپها مستقر در سیلیکون ولی مالیات میگیرد و نگاه به ماهیت متفاوت استارتآپها ندارد چراکه قانون جدایی برای آنها وضع نکردند. با این حال، در همان جا هم طبیعی است که از یک شرکت ضررده مالیات نمیگیرند. در بسیاری از کشورها پیشفرض این است که استارتآپها همانند هر شرکتی باید مالیات بپردازند.

اما در کشورهایی که اکوسیستم جوانی دارند و هدفشان توسعه و رشد آن است، مزایای زیادی به استارتآپها اختصاص میدهند که یکی از این موارد معافیت مالیاتی است. به هر حال، مشکل اصلی استارتآپهای ایرانی مالیات نیست؛ چرا که فیلترینگ، دست و پاگیر بود و برخی قوانین و... از آن دست مشکلاتی است که فضای استارتآپی کشور را آزار میدهد.

فضای اقتصادی و سیاسی کشور به بیکاری فارغالتحصیلان دانشگاهی دامن زده است/ بوروکراسی در ایران نفس اقتصاد را گرفته است

توصیههای جواد صالحی اصفهانی به دولت سیزدهم

آینده بازار بورس؛ اصلاحی یا ریزشی؟

راهکارهایی برای مهار اَبَرتورم احتمالی در اقتصاد ایران