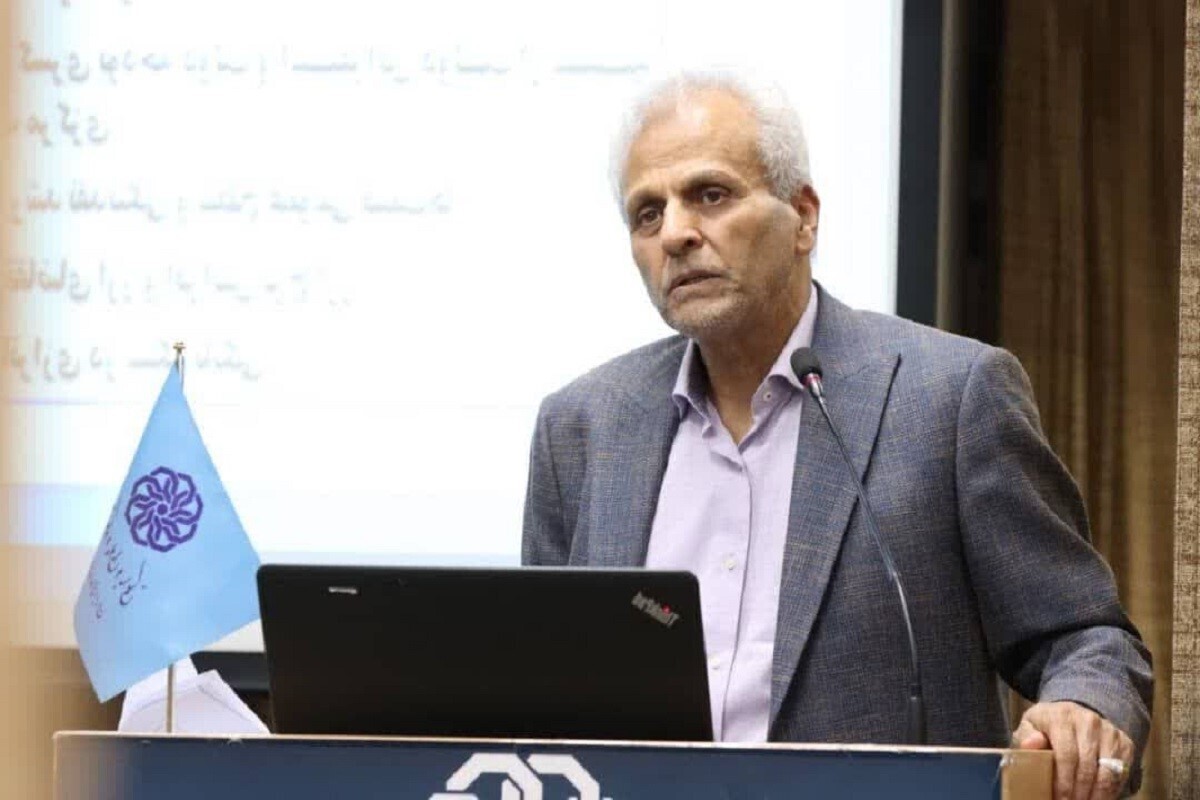

عطنا، نشست تحلیلی «سیاستگذاریهای پولی و بانکی پساجنگ؛ راهکارهای عملیاتی» صبح امروز به همت پژوهشکده اقتصاد دانشگاه علامه طباطبائی و هیئت اندیشهورز بانک مرکزی در پژوهشکده پولی و بانکی بانک مرکزی برگزار شد.

داود دانشجعفری؛ عضو هیئت علمی دانشکده اقتصاد دانشگاه علامه طباطبائی در ابتدای این نشست گفت: در جنگهای مختلفی که در ایران و در دنیا اتفاق افتاده، از منظر اقتصادی کشفیات و واقعیتهایی وجود دارد که احتمال آشکار شدن این واقعیتها در شرایط کنونی اقتصاد ایران امکانپذیر است.

وی خاطرنشان کرد: بعد از آغاز جنگ روسیه، تورم این کشور از حدود ۳ درصد به حدود ۹ درصد رسیده است. نرخ بهره نیز از ۴.۲۵ درصد قبل از جنگ، در اوایل جنگ به ۹.۵ درصد و در مارس ۲۰۲۲ به ۲۰ درصد رسید. این نرخ در سپتامبر ۲۰۲۲ به ۷.۵ درصد کاهش یافت، اما در نهایت در مارس ۲۰۲۵ به ۲۰.۲۵ رسیده و در حال حاضر حدود ۱۸ درصد است.

عضو هیئت علمی دانشکده اقتصاد دانشگاه علامه طباطبائی گفت: افزایش تورم، کاهش درآمدهای مالیاتی، افزایش مصارف دولت و تشدید کسری بودجه از اتفاقات محتمل برای اقتصاد یک کشور در حال جنگ است و اگر دولت راه تامین کسری بودجه خود را از افزایش نرخ ارز و استقراض از بانک مرکزی انجام دهد، تورم بیشتر خواهد شد، اما اجرای سیاستهای پولی، مالی و ارزی مناسب برای جلوگیری از این اتفاقات میتواند بسیار اثرگذار باشد.

وی ادامه داد: یکی از سیاستها، حفظ استقلال میان بانک مرکزی و دولت است. حفظ استقلال بانک مرکزی کمک میکند که به آسانی از این بحران خارج شویم. انعطافپذیری نرخ ارز نیز به عبور از این شرایط کمک میکند.

این اقتصاددان اظهار کرد: مهار تکانههای منفی غیرمنتظره در سمت عرضه نیز یکی از سیاستهای بسیار مهم است تا در شرایط جنگی کسبوکارها آسیب نبینند. بازنگری در بودجه مصوب نیز که در شرایط عادی تصویب شده است و انطباق آن با شرایط موجود نیز اقدام اثرگذاری است. هدفگذاری رشد نقدینگی و تورم نیز یکی از راهبردهای خوب است که به عبور از بحران جنگ و جلوگیری از آسیب به اقتصاد کشور کمک میکند.

وی افزود: توسعه تامین مالی غیرتورمی در شرایط پساجنگ قطعا میتواند نتایج بهتری داشته باشد و دولت نباید به سمت استقراض از بانک مرکزی برود. انتشار اوراق شاخصبندی شده به طلا، ارز و تورم و انتشار اوراق گواهی سپرده خاص برای تامین مالی طرحهای مهم کشور میتوانند روشهای خوبی برای تامین مالی غیرتورمی باشند.

دانش جعفری گفت: افزایش نسبت سپرده قانونی هم یکی از روشهای خوب است، اما با توجه به شرایط بانکها در حال حاضر، این کار توان وامدهی بانکها را بسیار کاهش میدهد و میتوان این سیاست را فقط برای بانکهای ناتراز استفاده کرد تا ناترازیها افزایش پیدا نکند. استفاده از ظرفیت افزایش نرخ سود بانکی در جهت مقابله با سفتهبازی ارز طلا و سایر داراییها هم میتواند یکی از سیاستها باشد. هدفگذاری تورمی، نرخ ارز و رشد اقتصادی در چارچوب قاعده تیلور میتواتد به سیاستگذار کمک زیادی کند.

کتاب "راهنمای کاربردی سواد رسانه ای انتقادی" منتشر شد

کرونا؛ نادانی انسان در عصر علم و فناوری قرن بیست و یکم

ماهی سیاه کوچولو

حکایت بسیار شنیدنی این درخت!

دروازهبانی، تاثیر مستقیمی بر برداشت ما از واقعیتهای اجتماعی دارد